Жажда на ЦОД в России. Почему нынешнее замедление темпов развития рынка дата-центров можно назвать временным

17 февраля 2014 г. | Дрейк Крис | Категория: Аналитика

Российский рынок дата-центров стал развиваться медленнее, но это временное явление. Объем московского рынка colocation в настоящее время – лишь десятая часть лондонского рынка. Несмотря на экономические условия, спрос на colocation и облачные услуги в стране растет, и это, вероятно, приведет к новому витку инвестиционных вливаний уже в этом году – таковы выводы исследования, проведенного DCD Intelligence в течение 2013 года.

Особенности российского сегмента colocation, по мнению исследователей, составляют:

- устойчивый рост спроса на площади автозалов,

- растущий интерес российских предприятий к аутсорсинговой стратегии использования дата-центров,

- стремление международных провайдеров создать площадки для бизнеса в России.

Почти весь прошлый год российская экономика переживала резкий спад, и это вызвало опасения, что страна находится под угрозой рецессии. Однако есть первые признаки того, что экономическая неопределенность способствовала более осторожной инвестиций среди операторов и владельцев ЦОДов.

Явное замедление в развитии рынка (в объемах инвестиций и открытия новых машинных залов) произошло примерно в середине 2013 года.

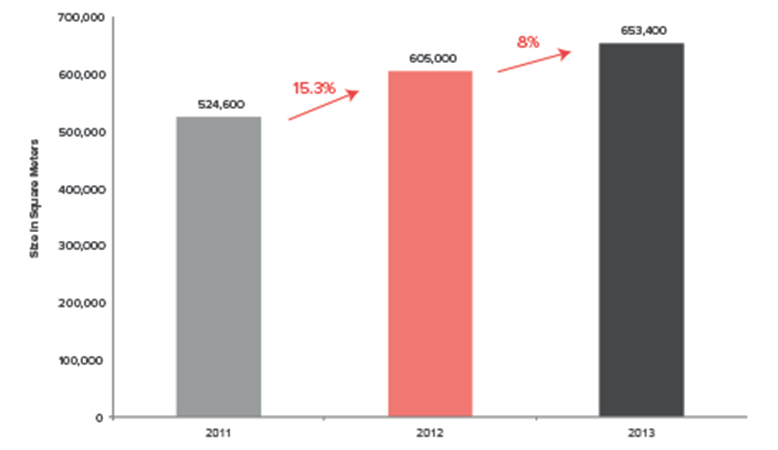

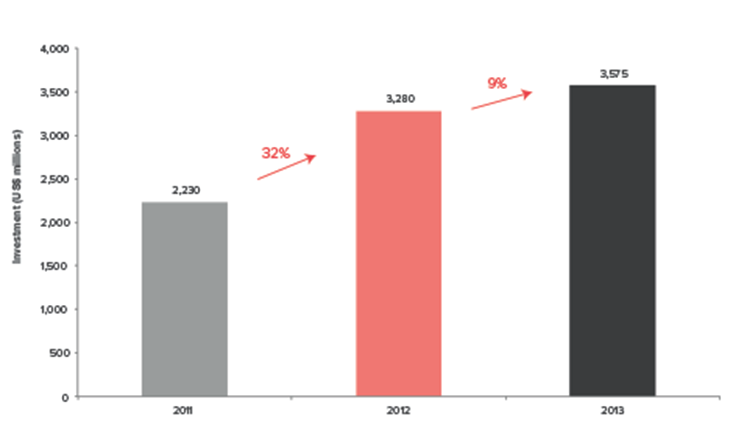

До июня 2013 в течение 12 месяцев общий объем инвестиций вырос на 9%, что контрастирует с ростом в 32% за предыдущем году. Соответственно, общий объем машинных залов в тот же период увеличился на 8%, по сравнению с 15% за предыдущий год.

Несмотря на очевидное замедление, эти цифры производят лучшее впечатление, чем показатели Западной Европы, где средние темпы роста составляют 1,5% для машинного пространства и 5% для инвестиций.

Кроме того, большинство владельцев и операторов ЦОДов, опрошенные в ходе последнего форума DCD Converged event в Москве заявили, что они считают нынешнее замедление в секторе дата-центров и экономики в целом непродолжительным, так как общие показатели рынка указывают на всплеск экономической активности в начале 2014 года. Эти данные дополняют факты растущего спроса на мощности высококачественных дата-центров и дальнейшего расширения российского интернет-бизнеса.

По состоянию на середину 2013 года, в России было 63,5 млн. интернет-пользователей, что делает его крупнейшим интернет-рынком в Европе.

По данным российской исследовательской компании IKS Consulting, размеры московского рынка colocation в настоящее время сравнятся с одной десятой размера рынка дата-центров Лондона и одной шестой рынка во Франкфурте.

По сравнению с обоими коммерческими рынками, доля имеющихся свободных площадей ЦОДов также значительно ниже.

Данные, опубликованные DCDi, свидетельствуют о том, что сектору colocation России с нынешним 10-процентным покрытием потребуются услуги стороннего поставщика (для сравнения − в Германии 17% и в Великобритании 23%).

Представляя примерно 76% рынка colocation российского рынка, Москва становится конкурентоспособным и динамичным центром для коммерческих услуг центров обработки данных для России и в прилегающих регионах.

Столичный рынок colocation в широком смысле включает в себя:

- традиционные телекоммуникационные сети операторов (таких как Ростелеком, ВымпелКом, «Синтерра» и Мегафон),

- принадлежащие российским поставщикам коммерческие ЦОДы (таких компаний как КРОК, SafeData, the Stack Group и др).

- провайдеры услуг дата-центров с иностранной или международной формой собственности.

К последним в частности, относится Linxdatacenter (штаб-квартира в Амстердаме), который вышел на российский рынок в 2006 году после приобретения ЦОДа Cable&Wireless. В конце 2011 года LinxDataxcenter открыл второй дата-центр на 9,000 м.кв в Санкт-Петербурге.

В список международных провайдеров также входит компания Telehouse, которая запустила в конце 2012 года коммерческий проект по продаже услуг colocation в партнерстве с DataSpace, владельцем площадки на 6 200 кв.м. с сертификатом Tier-III в центре Москвы рядом с Кремлем (автор ошибается: ЦОД DataSpace находится внутри Третьего Транспортного Кольца. Объектсертифицирован Tier III Design (2010) и Tier III Facility (2011) Uptime Institute. Прим. ред.)

Изначально Telehouse вышла на этот рынок, чтобы удовлетворить потребности своей международной клиентуры, включая медиа и финансовые структуры. Но у этого лондонского провайдера есть амбициозные планы развивать мощную управляемую услугу клиентам разного типа «без непосредственного регионального присутствия», используя рычаги и мощности международного гиганта телекома KDDI Corporation, которому Telehouse в данное время принадлежит.

Площадь автозалов в России с 2011 по 2013. Источник: DCDi

Инвестиции в дата-центры России с 2011 по 2013 (млн. долл. США). Источник: DCDi

У другого провайдера с иностранным капиталом IXcellerate относительно небольшое покрытие с предложением услуг colocation в Москве, но компанию отличает высокий уровень доступности этих услуг. С момента запуска в коммерческую эксплуатацию в 2012 году, IXcellerate создала сильную структуру на базе операторов на принципах нейтралитета, и привлекла в свой московский объект таких операторов связи как Orange Business Services (на момент публикации статьи это не соответствует действительности, прим. Ред.), NTT Communications и TeliaSonera International Carrier (TSIC).

Сейчас IXcellerate располагает 580 кв.м. коммерческих операционных площадей и есть потенциал для увеличения площади для предоставления услуг colocation более чем на 5 000 кв.м.

Несмотря на разговоры о текущих ограничениях поставок для развития российского сектора colocation, операторы мгновенно обратили внимание на возможности для сервис-провайдеров с правильными стратегиями, и том числе – продвижение услуг ЦОДов предприятиям, которые генерируют большие объемы интернет-трафика.

Перспективы также открываются благодаря появлению новых правил в секторе финансовых услуг. Можно также предоставлять услуги аварийного восстановления для критически важных приложений, централизованной обработки и хранения данных приложений, особенно веб-приложений, доступных через Интернет.

Российская социальная сеть ВКонтакте, поисковик Яндекс и сервис потокового видео RuTube недавно расширили мощности своих центров обработки данных. Когда трафик в будущем увеличится по всей стране, эти компании могут перенести свои данные в ЦОДы, расположенные ближе к конечным пользователям. Это снизит расходы на передачу данных и создаст перспективу развития для коммерческих операторов ЦОДов с покрытием в регионах.

Потребность в дата-центрах может повыситься также из-за того, что российские и международные банки столкнулись с жесткими правилами, регулирующими их деятельность. Это привлечет поставщиков услуг аутсорсинга с высоким уровнем SLA поддержки безопасности и надежности.

Коммерческие ЦОДы способны извлечь выгоду из тенденций и на других рынках. Например, предприятия все чаще используют внутренние ресурсы для работы с основными приложениями, а аутсорсинг – для непрофильных приложений сторонних поставщиков.

Одна из самых больших возможностей будущего роста для российских предприятий и провайдеров услуг дата-центров − более широкое использование виртуализации и облачных вычислений. Преимущества - снижение стоимости и упрощение ИТ-архитектуры.

Исследование DCDi показывает растущий интерес российских предприятий к облачным сервисам. Растет спрос на инфраструктуру-как-услугу (IaaS), платформу-как-услугу (PaaS) и программное-обеспечение-как-услугу (SaaS), что означает появление новых возможностей для российских провайдеров, способных решать широкий спектр проблем, связанных с безопасностью данных и надежностью услуг.

В ноябре 2013 Linxdatacenter объявила о запуске своего решения LinxCloud IaaS, который предназначен для того, чтобы помочь российским предприятиям расширить бизнес, одновременно упрощая свою ИТ-инфраструктуру. В список клиентов Linxdatacenter входят такие компании как NetApp, Cisco, CommVault и Play (Yota). Эта компания развивает свой бизнес в России, стараясь выделить себя за счет более высоких стандартов обслуживания международных и российских корпоративных клиентов по сравнению с местными провайдерами. Telehouse также подчеркнул качество обслуживания и надежность как способ дифференциации его предложения услуг colocation.

В то время как Москва, скорее всего, сохранит и даже увеличит свое положение главного «хаба» страны, у других городов также есть шанс повысить свой статус на этом рынке.

Несколько коммерческих провайдеров, в том числе Linxdatacenter и Selectel, уже создали региональные площадки в Санкт-Петербурге, втором по величине colocation-рынке страны, причем на них приходится около 10% от общего объема.

Некоторые компании (в том числе, МегаФон), создали площадки во многих регионах России, в том числе Татарстане, Мурманске и Сибири.

Одним из городов с большим потенциалом развития дата-центров в восточной части России считается Новосибирск, третий по величине город России с населением более 1,5 миллиона человек. В этом регионе более низкие затраты на трудовые ресурсы и землю, чем в Москве и Санкт-Петербурге, и удобное стратегическое расположение для бизнеса в восточной части России.

Как ожидается, на российском рынке дата-центров в течение ближайших нескольких лет произойдут интереснейшие события. Сектор будет расширяется и использовать новые технологии.

Дополнительную информацию об исследованиях можно найти на сайте www.datacenterdynamics.com

Мнения экспертов

Дмитрий Бутмалай, директор отделения облачных платформ и сетевых решений компании IBS

Сразу бросается в глаза некорректность сравнения с Лондоном. Лондон – один из мировых финансовых центров, на него приходится примерно 30% международных финансовых операций, а финансовые институты являются крупными потребителями ИТ и услуг дата-центров. Сразу бросается в глаза некорректность сравнения с Лондоном. Лондон – один из мировых финансовых центров, на него приходится примерно 30% международных финансовых операций, а финансовые институты являются крупными потребителями ИТ и услуг дата-центров.

Если посмотреть на российский рынок, то основными потребителями ИТ являются:

• телекоммуникационные операторы – они, как правило, услугами по размещению оборудования (colocation) не пользуются, а строят свои дата-центры, в том числе и для предоставления внешних услуг (насколько хорошо эти услуги продвигаются - отдельный вопрос);

• Финансовые организации – они традиционно используют внешние датацентры для организации резервных площадок, но с учётом консолидации этой отрасли, я не думаю, что их потребности вызовут кратный рост услуг датацентров;

• государственные организации – как правило, не пользуются услугами внешних («негосударственных») дата-центов.

• Промышленные предприятия также обычно размещают вычислительные мощности на своих площадках.

В итоге, основными новыми потребителями услуг дата-центов будут ритейл, компании среднего и малого бизнеса, а также интернет-компании, не имеющие собственных площадок. В зависимости от того, как будет развиваться этот бизнес, и будет развиваться рынок услуг Colocation.

Отдельно хотелось бы обратить внимание на рынок облачных услуг. На глобальном рынке IaaS наблюдается лавинообразный рост: в качестве примера, компания Rackspace устанавливает 50 новых серверов ежедневно (Подтверждение: www.datacenterknowledge.com/archives/2013/08/12/rackspace-adding-servers-per-day/)

На российском рынке ощущается продвижение данных услуг от компании Microsoft (Windows Azure), и если наш рынок покажет существенный рост, то думаю, что в ближайшие два года у нас появятся ЦОДы операторов облачных услуг. Кроме них на рынке останутся консолидированные операторы услуг colocation, а также компании, осуществляющие полное сопровождение ИТ инфраструктуры заказчика, и предоставляющие услуги по принципу PaaS и SaaS.

Иванов Вадим, Руководитель Департамента обслуживания инженерных систем ООО «АйТи Энерджи Сервис»

Действительно, строительство крупных дата-центров в Москве в 2013 году немного замедлилось. Это в большей степени связано с выжидательной позицией инвесторов на фоне спада экономических показателей в экономике страны. Тем не менее, спрос на услуги дата-центров существует и, думаю, к середине года будет понемногу расти. Действительно, строительство крупных дата-центров в Москве в 2013 году немного замедлилось. Это в большей степени связано с выжидательной позицией инвесторов на фоне спада экономических показателей в экономике страны. Тем не менее, спрос на услуги дата-центров существует и, думаю, к середине года будет понемногу расти.

В первую очередь это связано с обновлением (расширением объемов оборудования существующих клиентов, а во вторую, с бурным развитием облачных сервисов и пр.

Построить в Москве хороший, сертифицированный по стандарту TIA/EIA-942 становиться все сложнее, это связано и с большими инвестициями в подключении к электросетям, а в центре Москвы с нехваткой земли. В связи с этим часто новые площадки дата-центров появляются в зонах бывших промышленных предприятий.

Мы увеличиваем существующие мощности нашего дата-центра за счет существующих свободных площадей в здании и модернизацией собственной подстанции. Но так как площадка ЦОД «Китай-город» расположена в самом центре, то дальнейшее развитие во многом ограничено. Для полноценного развития этого вида бизнеса нам потребуется инвестировать в разработку и строительство новой площадки.

Руслан Заединов, заместитель генерального директора, руководитель направления ЦОД и облачных вычислений компании КРОК

С основными трендами развития отечественного рынка дата-центров, который выделил Крис Дрейк, мы в целом согласны. Действительно, в прошедшем 2013 темпы роста рынка коммерческих ЦОДов были невысоки. В дата-центре КРОК, да и на других крупных площадках пустовало достаточно внушительное количество мест, которые сейчас начинают постепенно заполнятся. Это, безусловно, говорит о положительной динамике роста спроса, и подталкивает провайдеров к инвестициям в строительство новых площадок. О буме на рынке дата-центров в 2014 году говорить не приходится, в первую очередь из-за непростой экономической ситуации в стране. Но, тем не менее, с уверенностью можно утверждать, что новые дата-центры строить все же будут. Например, сейчас в Москве возводятся как минимум три крупных ЦОДа, каждый с энергопотреблением около 20 мВт. С основными трендами развития отечественного рынка дата-центров, который выделил Крис Дрейк, мы в целом согласны. Действительно, в прошедшем 2013 темпы роста рынка коммерческих ЦОДов были невысоки. В дата-центре КРОК, да и на других крупных площадках пустовало достаточно внушительное количество мест, которые сейчас начинают постепенно заполнятся. Это, безусловно, говорит о положительной динамике роста спроса, и подталкивает провайдеров к инвестициям в строительство новых площадок. О буме на рынке дата-центров в 2014 году говорить не приходится, в первую очередь из-за непростой экономической ситуации в стране. Но, тем не менее, с уверенностью можно утверждать, что новые дата-центры строить все же будут. Например, сейчас в Москве возводятся как минимум три крупных ЦОДа, каждый с энергопотреблением около 20 мВт.

Но статья не отражает структуры российского рынка дата-центров. Например, в исследовании автор упоминает Яндекс. С одной стороны, строительство нового центра обработки данных Яндексом изменит расположение сил на отечественном рынке дата-центров, но только по статистическим данным, благодаря своим масштабам. Но для провайдеров другого сегмента – строителей ЦОДов для нужд компаний enterprise сектора, к которым относится и КРОК, этот объект не играет никакой роли, так как специфика и цели строительства совершенно разные.

Кроме того, стоит обратить внимание на некорректное отражение данных о результатах работы и потенциале на российском рынке некоторых зарубежных компаний. Думаю, в будущем информацию следует подкреплять конкретными результатами, так как к аналитике чаще всего обращаются для планирования действий, и ее данные должны быть максимально достоверными.

Кирилл Терешенко (руководитель группы технических консультантов, подразделение аппаратных средств, IBM Россия и СНГ

Несомненно, тенденция роста количества ЦОДов в России сохраняется, и на рынке будет появляться все больше провайдеров, в том числе, и облачных услуг. Однако наличие собственного ЦОДа и первоначальные финансовые вливания в инфраструктуру и маркетинговую «раскрутку» сами по себе не могут обеспечить успешность всего начинания. Как абсолютно верно отметил Крис Дрейк, потребителям услуг современных ЦОДов нужна не просто инфраструктура с набором виртуальных машин и бизнес-приложений, но и такие атрибуты, как надежность, возможности аварийного восстановления, высокие уровни SLA и максимальная безопасность. Да и стоимость услуг является не последним критерием при выборе провайдера. Таким образом, перед владельцами коммерческих дата-центров встает вопрос о построении программно-аппаратной инфраструктуры не просто соответствующей вышеперечисленным критериям, но и недорогой в обслуживании, масштабируемой, соответствующей открытым стандартам, простой в обслуживании и позволяющей реализовать все те задачи, которые могут возникнуть у клиентов. В последнее время все большее количество провайдеров услуг при построении инфраструктуры обращают внимание на интегрированные системы, которые позволяю решать бизнес-задачи с минимальными затратами и максимальными возможностями. Абстрагируясь от производителя оборудования, можно перечислить основные характеристики интегрированных систем: Несомненно, тенденция роста количества ЦОДов в России сохраняется, и на рынке будет появляться все больше провайдеров, в том числе, и облачных услуг. Однако наличие собственного ЦОДа и первоначальные финансовые вливания в инфраструктуру и маркетинговую «раскрутку» сами по себе не могут обеспечить успешность всего начинания. Как абсолютно верно отметил Крис Дрейк, потребителям услуг современных ЦОДов нужна не просто инфраструктура с набором виртуальных машин и бизнес-приложений, но и такие атрибуты, как надежность, возможности аварийного восстановления, высокие уровни SLA и максимальная безопасность. Да и стоимость услуг является не последним критерием при выборе провайдера. Таким образом, перед владельцами коммерческих дата-центров встает вопрос о построении программно-аппаратной инфраструктуры не просто соответствующей вышеперечисленным критериям, но и недорогой в обслуживании, масштабируемой, соответствующей открытым стандартам, простой в обслуживании и позволяющей реализовать все те задачи, которые могут возникнуть у клиентов. В последнее время все большее количество провайдеров услуг при построении инфраструктуры обращают внимание на интегрированные системы, которые позволяю решать бизнес-задачи с минимальными затратами и максимальными возможностями. Абстрагируясь от производителя оборудования, можно перечислить основные характеристики интегрированных систем:

1.Дизайн системы на следующие, по меньшей мере, 7-10 лет. Согласитесь, что строить ЦОД на платформе, которая через пару лет будет снята с производства, по крайней мере не разумно.

2.Гибкая масштабируемость и эластичность инфраструктуры. Желание производителей продавать больше «железа» понятно, однако может противоречить потребностям заказчика. В подавляющем большинстве случаев, при необходимости добавить в инфраструктуру один сервер, нет смысла покупать еще половину шкафа наполненного оборудованием. Настоящая интегрированная система предоставляет право выбора, а не ограничивает заказчика в построении инфраструктуры.

3.Безопасность. Вопросы безопасности в облачной среде стоят гораздо острее, нежели в традиционной инфраструктуре. Какие ресурсы используются? Кем и как они управляются? Где физически находятся используемые ресурсы? Что происходит при добавлении новых ресурсов в облако, и сколько времени потребуется для их интеграции в систему безопасности? Интегрированные системы позволяют построить единую систему безопасности для всех используемых в облачной инфраструктуре виртуальных и физических ресурсов (таких как вычислительные узлы, сетевое оборудование, системы хранения данных, виртуальные машины и библиотеки образов системного и прикладного ПО). Кроме того, должна быть предусмотрена возможность разделения прав доступа для пользователей, управляющих и сопровождающих облачную инфраструктуру.

4.Надежность и доступность. Что произойдет в облачном ЦОДе, если выйдет из строя система хранения данных? Что будет, если для обновления микрокода оборудования придется остановить все приложения? Как отреагирует облако, если с тем или иным оборудованием начнутся проблемы или появятся признаки скорого выхода этого оборудования из строя? Сколько будет стоить час простоя дата-центра? От ответа на эти вопросы зависит и выбор интегрированной системы. В качестве примера интегрированных систем с высокой надежностью и доступностью можно привести IBM PureSystems. Так например, с использованием IBM PureSystems можно построить облачный ЦОД в котором будет отсутствовать единая точка отказа (SPOF – Single Point Of Failure и SPOR – Single Point Of Replacement), а при намечающихся проблемах с тем или иным оборудованием, например серверным, возможно автоматическое перемещение приложения на другой сервер или другую площадку

5.Открытые стандарты. Строительство не то что облачного, но и простого ЦОД с использованием проприетарных технологий и протоколов чревато не только большими проблемами при дальнейшем масштабировании инфраструктуры, но и финансовой зависимостью от производителя оборудования. Избежать подобных проблем помогут интегрированные системы построенные исключительно на открытых стандартах и легко интегрируемые в существующую инфраструктуру заказчика.

6.Производительность. Как это не странно, но вопросы производительности различных компонент ЦОД напрямую влияют на те финансовые затраты, которые понесет заказчик при строительстве и дальнейшей эксплуатации ЦОД. Настоящая интегрированная система должна позволять создавать плотные вычислительные среды, позволяя получать на небольшой площади большую вычислительную мощь; позволять одновременно использовать различные архитектуры (такие как CISC и RISC), что дает возможность сэкономить на лицензиях на ПО десятки, а то и сотни тысяч долларов; включать возможность использования различных сетевых технологий и топологий, что является ключевым фактором влияющем на производительность при решении ряда задач.

7. Совместимость. Интегрированная система может быть легко интегрирована в существующую инфраструктуру заказчика, и не должна зависеть от того какое сетевое оборудование или системы хранения данных используются в ЦОД на текущий момент.

8. Низкая стоимость обслуживания и простота администрирования. Главной идеей, лежащей в основе интегрированных систем, является снижение затрат на их сопровождение, благодаря возможности управления всеми компонентами инфраструктуры из единой консоли и автоматизации большинства рутинных операций. Так, например, при использовании обычных систем на выполнение простейших операций, таких как развертывание виртуальных машин, операционных систем, баз данных может потребоваться до нескольких дней. Интегрированная система должна позволить выполнить все эти действия за считанные минуты. Как пример, единая консоль управления систем IBM PureSystems позволяет автоматизировать выполнение большинства рутинных действий (начиная от банального обновления микрокода, установки гипервизоров и операционных систем на серверы, и заканчивая возможностью автоматической установки промежуточного и прикладного ПО и интеграцией с облачными средами).

Резюмируя, можно сказать, что правильно выбранная интегрированная система позволяет построить облачный ЦОД с минимальными затратами, легко интегрироваться в существующую инфраструктуру, а также значительно снизить затраты на дальнейшее сопровождение и обслуживание.

Андрей Ковалев, директор по корпоративным решениям, «Dell Россия»

Интересный обзор рынка ЦОД в России. К сожалению, автор прав, и мы не можем похвастаться бурным ростов этой технологии в нашей стране. В большинстве случаев это связано с непониманием бизнес-преимуществ, которые получает организация при внедрении данного решения. С другой стороны, нет достаточного количества примеров либо они закрыты для публичного обсуждения, эффективного использования collocation в России. Интересный обзор рынка ЦОД в России. К сожалению, автор прав, и мы не можем похвастаться бурным ростов этой технологии в нашей стране. В большинстве случаев это связано с непониманием бизнес-преимуществ, которые получает организация при внедрении данного решения. С другой стороны, нет достаточного количества примеров либо они закрыты для публичного обсуждения, эффективного использования collocation в России.

На мой взгляд, наибольший интерес к этим технологиям должен проявиться в самое ближайшее время на региональном уровне в городах-миллионниках. Именно здесь наблюдается наибольшая востребованность в использовании всех преимуществ, которые несут облачные технологии. Это и удешевление информационной системы в расчете на одно рабочее место, и возможность круглосуточной технической поддержки высококвалифицированным персоналом, и уверенность в использовании самых передовых технологий и последних версий программных продуктов (как системных, так и прикладных), средств информационной защиты и т.д.

Я уверен, что мы стоим на пороге нового интереснейшего периода, когда все наработанные до сегодняшнего дня информационные технологии и подходы должны трансформировать традиционный подход к ведению бизнеса и наше мышление. Это приведет к качественно новому восприятию информационных технологий как неотъемлемой части любого бизнес-процесса предприятия, позволит повысить конкурентоспособность и выживаемость в условиях финансовой нестабильности. Кроме этого, существенно расширится спектр услуг, предлагаемых для частных лиц или организаций малого и среднего бизнеса.

Осталось ждать недолго! Теги: Крис Дрейк, DCDi, Colocation

|

Чтобы оставить свой отзыв, вам необходимо авторизоваться или зарегистрироваться

Комментариев: 0